В 2002 году в России появился ФЗ №40 «Об обязательной автогражданской ответственности владельцев транспортных средств». Его положения направлены на защиту интересов пострадавшей в ДТП стороны. До сих пор не все автовладельцы осознают важность наличия полиса ОСАГО и игнорируют закон, экономя деньги на его получении. Однако, узаконенная обязанность оформлять данный документ сформировалась исторически и имеет свои обоснованные причины.

Подробнее про ОСАГО

Для понимания того, что такое ОСАГО, необходимо узнать, что включено понятие, по каким принципам действует страховка, как она возникла и почему стала обязательной.

Как расшифровывается аббревиатура?

ОСАГО расшифровывается как Обязательное Страхование АвтоГражданской Ответственности. Первое словосочетание «Обязательное страхование» понятно. ОСАГО – страховой документ, являющийся по закону обязательным для всех автовладельцев. Основные положения, касающиеся заключения страхового договора регулируются государством.

Второе словосочетание «Автогражданская ответственность» понятно не всем. Автогражданская уточняет, что страхуется ответственность, возникающая в связи с использованием только автомобильного транспорта.

Под страхованием ответственности понимается страхование на случай, когда у гражданина возникает обязанность перед третьим лицом возместить нанесенный ему ущерб.

История ОСАГО

Автострахование развивалось наравне с нарастанием производства автомобилей и спроса на них. Сначала владельцы страховали только свое авто. Первый договор был заключен в 1898 году между Travelers Insurance Company и неким Томасом Мартином. С течением времени появилось и страхование ответственности.

Впервые ОСАГО в том виде, которое нам привычно, было узаконено в американском штате Массачусетс в 1925. В послевоенные годы страхование автогражданской ответственности стало популярным в Европе.

ОСАГО в России получило распространение лишь недавно. Впервые вопрос об автостраховании на законодательном уровне стал обсуждаться в 60-е годы 20 века. Но полноценного закрепления он не получил. Лишь в 2000 году чиновники вновь вернулись к нему. 25 апреля 2002 года был опубликован ФЗ No 40 «Об ОСАГО». Однако он вступил в силу только через 15 месяцев.

Ключевые принципы страховки

В статье 3 вышеупомянутого закона определены основные принципы, характеризующие ОСАГО. Они объясняют важность и значение страхования автогражданской ответственности.

- Всеобщность и обязательность. Документ обязателен для всех автовладельцев.

- Недопустимость использования ТС без страховки. Ее отсутствие наказывается по закону.

- Гарантия возмещения вреда третьему лицу в пределах установленной суммы. Наличие полиса обеспечивает покрытие материального ущерба пострадавшей стороне.

- Экономическая заинтересованность водителей в повышении безопасности на дорогах. Чем меньше аварий водитель совершил, тем меньше сумма оплаты за полис.

Наличие ОСАГО выгодно для всех сторон конфликта.

Пострадавший уверен в возмещении убытков, а виновнику не придется платить собственные деньги, так как все выплаты производятся страховой. При этом не требуются дополнительные судебные разбирательства, что экономит время.

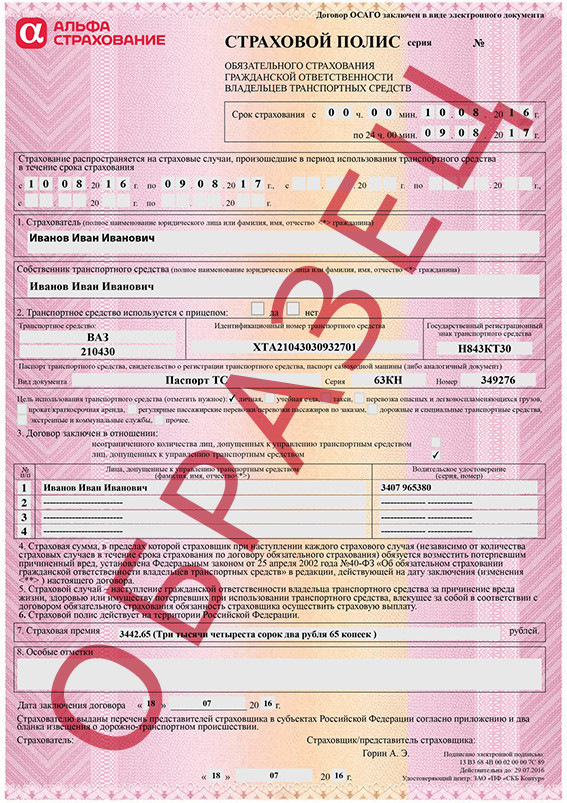

Как выглядит полис ОСАГО?

Внешне документ за 15 лет существенно не изменился. Последняя версия бланка появилась в 2018 году. Его усовершенствовали и сделали более защищенным, так как возросло количество подделок после поднятия тарифов.

Содержание полиса не изменилось. В нем по-прежнему указывается следующая информация:

- наименование, серия и номер документа;

- дата начала и окончания действия полиса;

- сведения о сторонах договора: информация о страховой компании и личные данные владельца авто;

- марка и модель ТС, регистрационные данные, наличие прицепа;

- лица, допущенные к управлению ТС, если есть;

- выдержки из законодательства;

- сумма страховой премии;

- дата заключения договора и подписи сторон.

Некоторые бланки на обратной стороне могут содержать информацию по дополнительным видам страхования, заключенным вместе с ОСАГО (страхование жизни, имущества и т.п.).

Примеры использования

Выплаты по ОСАГО назначаются, если случай признают страховым. Чтобы получить компенсацию от страховой, необходимо одновременное соблюдение трех условий:

- Установлен виновник ДТП.

- У него есть действующий полис ОСАГО.

- Ущерб нанесен в процессе использования виновным автомобиля.

Если виновного определить не удалось (он скрылся с места ДТП), то восстанавливать автомобиль придется за свой счет.

Если не соблюдены условия 2 и 3, но виновная сторона известна, то за возмещением ущерба придется обращаться в суд.

Расширение ОСАГО

Максимальная выплата по ОСАГО установлена в пределах 400000 (если пострадало ТС) и 500000 руб. (если пострадали люди). В случае серьезного ДТП или столкновения с дорогостоящим авто, этой суммы может не хватить. Тогда виновная сторона обязана покрыть расходы за свой счет.

Для таких ситуаций существует добровольное страхование автогражданской ответственности (ДСАГО) – дополнительное соглашение к основному полису ОСАГО. Оно предполагает выплату страховой компенсации до 1 млн руб. Сумма определяется самостоятельно клиентом.

Оформить ДСАГО можно только при наличии действующего ОСАГО. Расширенный полис будет принят во внимание, если сумма ущерба превысит установленный лимит или наступит случай, не относящийся к страховому риску.

Отличия от КАСКО

КАСКО является добровольным видом страхования любого транспортного средства от возможного ущерба. Основные отличия этих двух видов страхования представлены в таблице.

| Характеристика | КАСКО | ОСАГО |

| Вид страхования | Добровольное | Обязательное |

| Что защищает | Личные имущественные права. Компенсируется любой ущерб, нанесенный автомобилю, даже в случае его вины (пожар, угон, аварии и т.п.). | Интересы пострадавшей стороны. |

| Стоимость | Устанавливается каждой страховой компанией индивидуально | Устанавливается законодательно |

| Размер выплат | Ограничен стоимостью автомобиля | Лимитирован: 400000 – если пострадало имущество;

500000 – если нанесен вред здоровью. |

Эти два вида страхования принципиально не похожи друг друга. Самый оптимальный вариант для автовладельца – наличие одновременно двух полисов, защищающих и собственные интересы, и интересы третьих лиц.

Можно ли ездить без ОСАГО?

Использовать автомобиль без ОСАГО по закону запрещено. Но уверенность многих водителей в том, что они не попадут в аварию, заставляет их нарушать действующие правила.

Если автовладельца остановит инспектор ГИБДД, то ему грозит административное наказание, а в случае аварии по его вине – судебные разбирательства и взыскание компенсации.

Санкции и штрафы

За езду без полиса грозит административное наказание, в соответствии с положениями КоАП. Предполагается три вида санкций в зависимости от ситуации:

- Водитель просто забыл документ дома. Тогда ему грозить предупреждение или штраф в размере 500 руб., согласно п. 2, ст. 12.3 КоАП.

- Использование ТС в период, не предусмотренный по договору. Полис допускается делать на период 3, 6, 9 и 12 месяцев. Такой услугой пользуются те, кто ездит на автомобиле сезонно (например, дачники). За нарушение сроков грозит штраф 500 руб.,в соответствии с п.1, ст. 137 КоАП.

- Документ заведомо отсутствует или просрочен. Нарушителю грозит штраф 800 руб.,согласно п. 2 ст. 12.37 КоАП.

Исключение действует только для водителей, купившим авто только что. Они могут ездить без ОСАГО в течение 5 дней на основании п. 2 ст. 4 ФЗ No40. В случае остановки инспектором, необходимо предъявить договор купли-продажи.

С появлением первых автомобилей люди стали задумываться о безопасности на дорогах. Изначально, граждане защищали только свои интересы. С ростом производства и активного использования транспортных средств появилась необходимость обезопасить и других участников дорожного движения. Поэтому и возникло страхование автогражданской ответственности, ставшее с течением времени обязательным для всех автовладельцев.

ОСАГО защищает права и интересы лиц, признанными пострадавшими в результате ДТП.

Наличие полиса гарантирует возмещение причиненного ущерба без лишних судебных разбирательств. За отсутствие документа государством предусмотрены штрафные санкции.