Вы попали в ДТП. Жизнь полна непредсказуемых ситуаций, и удивляться тут нечему. К счастью, машина оказалась застрахована, потому что с недавних пор это является обязательным условием для всех автовладельцев. Какие действия нужно предпринять, чтобы все было выполнено по закону и что дает ОСАГО в таких случаях?

Если повреждения серьезные, а свободных средств на ремонт нет, каковы страховые выплаты по ОСАГО при ДТП – эти и многие другие важные моменты станут яснее, если внимательно изучить законодательство. Или ознакомиться с приведенной ниже информацией.

Как правильно оформить страховую выплату

Для начала – немного общих данных. Наличие страхового полиса предоставляет финансовую защиту его носителю – это прямой ответ на вопрос что дает ОСАГО. При происшествии на дороге компания-страхователь покрывает затраты:

- материального ущерба, связанного с повреждениями транспортного средства;

- лечения пострадавших во время аварии.

Точные суммы выплат в данной ситуации ограничиваются ставками Центробанка.

Важно! Полис никоим образом не рассчитан на компенсацию в случае нанесения морального ущерба, потерь бизнеса вследствие ДТП и тому подобного. Эти расходы понесет сам виновник.

Первым этапом в процедуре оформления выплаты ОСАГО при ДТП идет уведомление страхового агента о произошедшем. Сделать это нужно в определенные сроки, в свою очередь, представители компании имеют право на проведение экспертизы и детальное изучение обстоятельств – на это тоже потребуется время.

Все споры и вероятные конфликты при этом между заявителем и страховщиком улаживаются в досудебном порядке:

- по факту возникших к действиям компании претензий сначала нужно пообщаться с ее руководством, подать заявление в письменном виде. Это касается вероятного занижения сумм выплат, недовольства скоростью оформления и тому подобного.

Внимание. На вопрос: выплачивается ли страховка ОСАГО виновнику ДТП, ответ однозначный нет. В его полисе делается специальная отметка, ведущая к увеличению взноса. О конкретных коэффициентах роста суммы страховки говорится в общебанковских указаниях № 3384 – У от 19.09.2014 года.

Обязательным залогом неотложного и гарантированного оформления выплаты по ДТП ОСАГО является предоставление страховому агенту полного пакета документов. К ним относятся:

- удостоверение личности пострадавшего;

- справка об аварии из ГИБДД (если инспектор приглашался для оформления);

- протокол ДТП европейского образца (если без инспектора);

- документы на автомобиль;

- реквизиты для перевода возмещения и извещение.

Это основной перечень. Что еще может понадобиться, лучше уточнять в каждом конкретном случае.

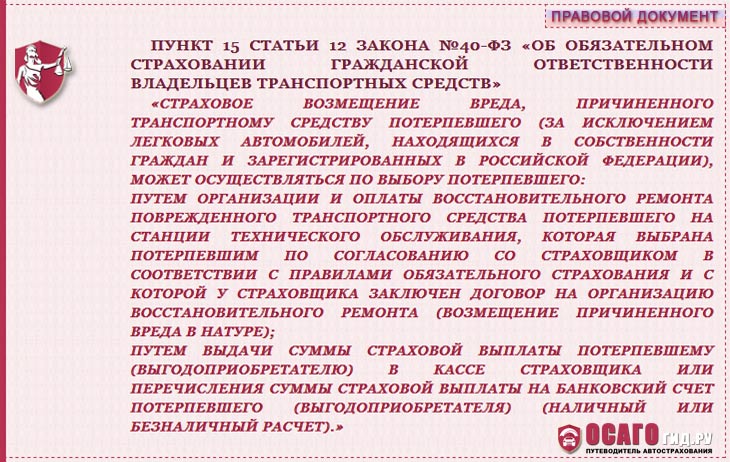

За исключением легковых автомобилей, пострадавший может выбирать между получением страховой выплаты и восстановительным ремонтом пострадавшего в ДТП транспортного средства.

Еще один злободневный вопрос – нужно ли приглашать сотрудника патрульной службы. Консультанты выделяют несколько ситуаций, когда без ГИБДД не обойтись:

- пострадали люди (есть погибшие);

- транспортные средства серьезно повреждены;

- водители не могут сами урегулировать конфликт;

- существует необходимость оформления протокола действий виновного;

- затруднения с составлением схемы столкновения;

- один из участников скрылся с места аварии без веских причин;

- крупное происшествие (2 и более автомобилей);

- нарушено расположение ТС после ДТП;

- у одного из участников (всех) отсутствуют полисы страхования.

Куда обращаться, чтобы оформить выплату при ДТП

Кажется, что все просто: разумеется, в страховую компанию. Но не все так однозначно. Собирается пакет документов (подразумевается, что все проблемы и споры с участниками столкновения решены). Теперь подача заявления допускается посредством своего юрисконсульта – не обязательно лично.

Другой серьезный момент – кто обращается за выплатой ОСАГО при ДТП, виновник или пострадавший. Логичным будет заключить, что, в первую очередь, инициирует процесс тот, кто рассчитывает на компенсацию. В этом случае нужно знать, выплачивается ли страховка виновнику ДТП. В отдельных ситуациях, когда пострадавший не имеет возможности самостоятельно подать документы (находится на лечении или погиб), от его имени имеют право обращаться родственники и юридические лица по доверенности.

Дополнительный акцент делается на конкретные детали случившегося. Если в столкновении было не более 2 автомобилей, у всех есть оформленные страховки, пострадали только транспортные средства, то пострадавший без проблем обращается к представителю своей страховой компании. Для всех прочих вариантов нужно связываться со страховыми агентами виновного. В самых крайних случаях (банкротство, мошенничество) следует искать поддержки у союза автостраховщиков.

Важно! Сроки обращения составляют 5 дней после аварии. Но это более рекомендация, чем основное требование. И ни в коем случае просрочка заявления не может служить веским основанием для отказа в выплате.

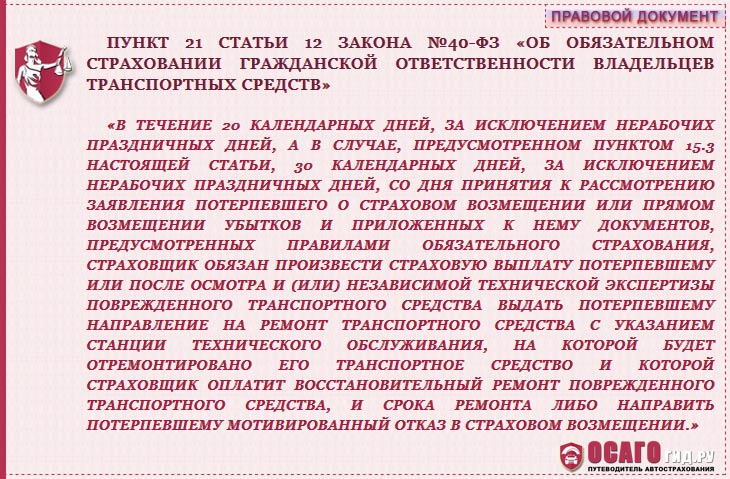

Сроки рассмотрения заявки на выплату

Что касается сроков начисления компенсации, то они определены п.21 ст.12 ФЗ-40 от 25.04.2002 года: 20 календарных дней (исключая праздники и выходные). В этот же ограниченный срок укладывается рассмотрение поданного заявления на выплату возмещения. Компания обязана уведомить о принятом решении по истечении указанного периода времени.

Современное законодательство жестко обязывает компанию соблюдать данные требования: за каждый день просрочки – 1 % пени от общей суммы выплаты. Конкретные объемы компенсации и их сроки регламентируются Законом «Об ОСАГО». Там же предусмотрена замена денежных начислений на оплату ремонта транспортного средства пострадавшего.

Связано это с тем, что стоимость восстановления, зачастую, будет значительно дороже суммы выплаты, если только владелец автомобиля не готовился к подобному заранее и не собрал комплект запчастей.

Где можно обжаловать отказ в выплате

К сожалению, несмотря на обещания и рекламу, при наступлении страховых случаев, а страховые случаи при ДТП по ОСАГО индивидуальны для каждой компании, агенты не спешат с выплатой компенсации. В большинстве ситуаций успех предприятия зависит от настойчивости застрахованного. Подкрепить свою правоту можно результатами независимой или судебной экспертизы (они же пригодятся, если есть сомнения в правильности начисления).

При отказе компании платить (уменьшении суммы) следует начать с оформления претензии. Как это правильно сделать, подскажут в юридической консультации, в том числе и онлайн на популярных ресурсах по страхованию. Федеральный закон об ОСАГО предусматривает несколько веских оснований для отказа (всего их 11), вот например:

- Не совпадают данные на транспортное средство, фигурирующее в страховом договоре и пострадавшее в аварии.

- Заявитель требует возмещения упущенной выгоды или морального ущерба.

- Автомобиль пострадал в результате проведения испытаний, в учебном заезде или на соревнованиях (на специальном полигоне).

- Нанесен вред окружающей среде.

- Ущерб автомобилю, прицепу, установленным агрегатам причинен самим водителем.

Во всех остальных случаях, не подпадающих под оговоренные законодательством, участники аварии имеют право на получение компенсации. И еще остается Союз автостраховщиков, как последняя надежда на справедливость.

Итак, теперь понятен порядок оформления документов по страховке, выяснены основные нюансы и преимущества страхования, получен ответ на вопрос о выплате виновнику ДТП по ОСАГО. Если остались сомнения, обратитесь к профессиональным юристам, задайте вопрос онлайн консультантам. И помните: любую ситуацию проще предотвратить, чем потом бороться с ее последствиями.