Процедура банкротства физического лица возможна при соблюдении определенных условий. Ещё в начале октября 2015 года вступил в силу закон, позволяющий людям признавать себя несостоятельными и избавиться от долгового бремени по договорам займа.Что за процесс банкротство физического лица?

Кто может претендовать на процедуру банкротства? Как поэтапно проводится это действие? От всех ли задолженностей можно избавиться, получив статус банкрота? Ответы на эти и некоторые другие вопросы освещаются в данной статье.

Несостоятельным может признаваться лицо, накопившее задолженность в размере более 500 тысяч рублей и не проводившее её выплату больше трех месяцев.

Настоящую процедуру регулирует Закон № 127-ФЗ от октября 2015 года.

Банкротом физлицо становится после того, как арбитражный суд признает человека неспособным оплачивать свои финансовые нужды и отдать долги кредиторам.

Помимо этого, гражданин должен быть не платежеспособен, то есть после погашения кредитных обязательств у него остается сумма в количестве, недостаточном для проживания его и членов его семьи.

Критерии будущего банкрота

Как и многие другие законодательные акты в России, закон «О банкротстве физических лиц» имеет свои «но». Да, действительно согласно этому закону можно избавиться почти от всех задолженностей перед юридическими и физическими лицами, но для этого надо подходить под критерии банкрота, указанные в данном законе, а они следующие:

1. Должник является гражданином России.

2. Общая задолженность перед официально зарегистрированными юридическими лицами и физическими должна быть не меньше 500 тыс. руб.

3. Сумма платежей в месяц по задолженностям должна превышать ежемесячный доход.

4. Стоимость движимого и недвижимого имущества должника не покрывает сумму долга.

5. В наличии должны быть доказательства невозможности оплачивать долги.

6. Задержка по выплатам должна составлять не менее трех месяцев.

7. Продажа движимого и недвижимого имущества, во избежание подозрений на фиктивность отсутствующего имущества должника, должна быть осуществлена не менее 3 лет назад.

Только при наличии данных условий гражданин в судебном порядке быть признается банкротом.

Этапы процедуры банкротства

Процесс признания гражданина несостоятельным регламентирован нормами законодательства о банкротстве и предусматривает следующий порядок приобретения статуса банкрота:

1. Чтобы инициировать начало процедуры, необходимо направить соответствующее заявление в арбитражный суд по месту жительства.

Сделать это может должник, кредитор и налоговый орган. При этом несостоятельное лицо должно отвечать требованиям, установленным законодательством к признанию субъекта банкротом. В суд может обратиться и после смерти задолжавшего лица его наследники, кредитное учреждение или уполномоченный орган.

2. В судебном заседании проводится пересмотр условий погашения кредитных обязательств, утверждается соответствующий план, в котором устанавливаются периоды внесения денежных средств и их размер.

Такое решение вопроса возможно, если должник имеет постоянный доход и у него нет действующей судимости за экономическое преступление.

3. В ситуации, когда пересмотр долговых обязательств невозможно осуществить, долг возмещается за счет реализации личного имущества человека, признаваемого несостоятельным.

Арест и изъятие собственности осуществляется, если кредит предоставлялся под залог ценного имущества. Это могут быть ювелирные изделия, предметы роскоши и антиквариат, транспортные средства, объекты недвижимости.

Их продажа производится на публичных аукционах, а вырученные средства передаются кредитору в счет компенсации долга в требуемом размере.

Не могут изыматься:

• Единственное жилье заемщика и участок земли, на котором оно построено;

• Мебель и бытовые приборы;

• Личные вещи;

• Оборудование, используемое для осуществления рабочей деятельности, стоимостью не более 100 МРОТ;

• Продукты питания, домашние животные, корм им, денежные средства в размере, необходимом для содержания семьи и другое, подробнее, что не списывается при процедуре банкротства

4. Заемщик и кредитор вправе заключить мировое соглашение, если смогут договориться об условиях исполнения кредитных обязательств и уверены, что они будут выполнены.

5. По результатам анализа материалов дела судья может объявить должника обанкротившимся.

6. При этом назначается арбитражный управляющий, который в дальнейшем будет распоряжаться собственностью несостоятельного лица. Без его участия не могут производиться никакие сделки, так как заведомо будут признаны недействительными.

Действующим законодательством предусмотрена возможность оспаривания таких операций, поэтому собственник не сможет переоформить свое имущество на других людей.

7. Конкурсное производство открывается определением суда, которое направляется всем заинтересованным лицам, где устанавливается срок предъявления требований, но не более двух месяцев.

8. Чтобы избежать случаи фиктивного банкротства, при их выявлении и утаивание источников возможного покрытия задолженности предусматривается уголовная ответственность, предусматривающая санкции в виде лишения свободы сроком до шести лет.

9. Пройти процедуру признания несостоятельности можно один раз в пять лет. Получив статус банкрота, гражданин обязан при обращении в банковские учреждения сообщать такую информацию.

Что будет с единственным жильем заемщика при банкротстве, если оно в ипотеке и можно ли спасти квартиру в отдельной статье.

Долги, подлежащие погашению в полном объеме

После проведения процедуры банкрот освобождается:

• от долгов по кредитным обязательствам, начисленным комиссиям и сумм просрочек;

• от штрафных санкций;

• от задолженностей за жилищно-коммунальное хозяйство;

• перед МФО;

• от долговых обязательств перед физлицами.

Т.е. большинство причин, приведших к бессоннице и тяжелому психологическому состоянию, будут устранены.

От каких долговых обязательств даже суд не сможет избавить

Казалось бы, вот он белый лист, с которого начинается новая жизнь. В большинстве случаев так и происходит, но существуют денежные обязательства, которые останутся даже после процедуры банкротства.

Не исчезают долги:

• задолженность, появившаяся после заявления;

• компенсация вреда, причиненного должником пострадавшему;

• алиментные платежи;

• по обязательствам, возникшим после совершения гражданином преступных деяний;

• долг, возникший в связи с совместным обязательством при банкротстве предприятия, где должник находился на должности ответственного лица;

• долги, присужденные за умышленно причиненные убытки;

• задолженность, полученная в связи со сделкой, которая впоследствии признана недействительной.

К этому списку относятся также задолженности индивидуального предпринимателя перед своими сотрудниками по заработной плате.

Необходимые документы для процедуры банкротства

Чтобы успешно завершилась процедура банкротства, в суд потребуется представить:

• Заявление о признании гражданина несостоятельным;

• Документация, удостоверяющая наличие задолженности, причины её возникновения и невозможность исполнять долговые обязательства заемщиком;

• Выписка из реестра ГРИП о возможной предпринимательской деятельности лица;

• Список заимодавцев;

• Опись имущества, принадлежащего задолжавшему лицу, с перечнем залоговых объектов;

• Документы, удостоверяющие права владельца на недвижимость;

• Договора по операциям, произведенным заявителем в предыдущие три года в отношении ценных объектов, включая, жилые и коммерческие помещения, автотранспортные средства, доли в уставном капитале компаний и других активов, на сумму не менее 300 тысяч рублей;

• Сведения о доходах за период последних три года и произведенных налоговых отчислениях;

• Данные банковских счетов гражданина и наличии средств;

• Иная информация, подтверждающая изложенную в заявлении ситуацию.

Ситуации, способствующие оставлению долгов

Существуют ситуации, связанные с поведением потенциального банкрота, при которых Арбитражный суд оставляет долги за банкротом.

Например:

1. Обман. Ситуация, когда предоставленные документы должником, касающиеся банковских операций, займов, кредитных задолженностей, вкладов и пр., при проведенной проверке финансовым управляющим, содержат ложные сведения.

2. Злостное уклонение от выполнения обязательных платежей по долгам при наличии такой возможности.

3. Суд учтет, выявленный финансовым управляющим факт предоставления ложных сведений о должнике при получении кредита.

4. Выявленная фикция во время действий должника при оформлении банкротства, связанная с получением займов и кредитов перед непосредственной подачей заявления на процедуру банкротства. Это трактуется судом, как попытка таким путем избавиться от задолженности.

Для сведения! Информация должна быть предоставлена полностью по всем счетам и картам, а также, если есть в наличии, по электронным кошелькам. Криптовалюта тоже учитывается.

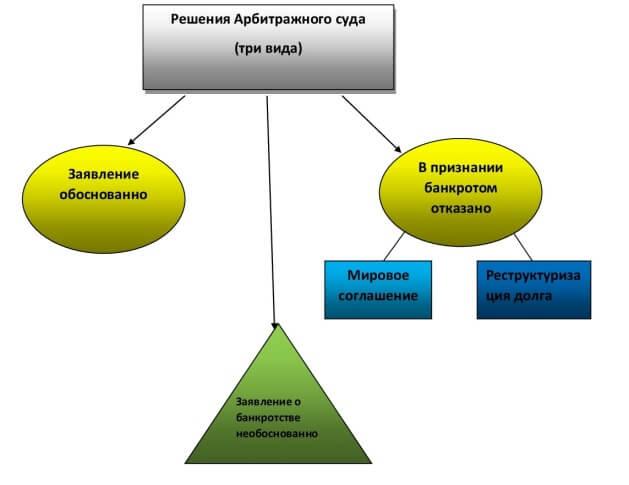

Разновидности решения Арбитражного суда

После проведения проверки поступившего заявления, суд может принять решение об обоснованности заявления, необоснованности или оставить без рассмотрения. Обсудим, что это означает, и какие последствия влечет.

Схема принятия решений по банкротству

Заявление обосновано

Если суд принял решение об объявлении человека банкротом, на него накладываются определенные ограничения и обязательства:

1. Все имущество должника входит в конкурсную массу и будет реализовано.

2. Исключением становится единственное жилье, не подлежащее реализации.

3. Все совершенные с недвижимостью сделки до 1 октября 2015 г. могут оспариваться на предмет нанесения вреда кредитам.

4. В течение трехлетнего срока банкроту нельзя занимать топовые должности и руководить юридическим лицом.

5. В течение пятилетнего срока не может подавать заявление на кредитование, не указывая информацию о своем банкротстве.

Признав обоснованность заявления, суд назначает финуправляющего, предложенного указанной в заявлении СРО. Если претензии кредиторов не удовлетворены ввиду отсутствия имущества для реализации, долги должника списываются.

В признании человека банкротом отказано

В этом случае возможны два варианта решения:

1. Мировое соглашение

2. Реструктуризация долга

Понятно, что мировое соглашение принимается по соглашению сторон и в него вносят оговоренные заранее действия кредиторов и должника.

Реструктуризация задолженности возможна, если:

• У должника есть постоянный доход, из которого он может выплачивать задолженность;

• У должника нет судимости в области экономических преступлений;

• Гражданин не проходил в течение пятилетнего срока процесс банкротства;

• В течение восьми лет должнику не утверждался план реструктуризации.

Данная рассрочка возможно только на три года.

При этом размер ежемесячных выплат будет меньше предыдущих и дальнейшее требование кредитора о выплате сверх указанной в решении суммы будет незаконно.

Признание необоснованным поступившего заявления

Это происходит по следующим причинам:

• На момент судебного заседания претензии кредиторов удовлетворены;

• Выявлена необоснованность претензий должника;

• Физлицо не отвечает критериям, обязательным для проведения банкротства;

• Должник не доказал свою неплатежеспособность;

• Стороны участвуют в другом суде по вопросу права;

• Выяснилось, что должник умышленно просрочил трехмесячный срок по невыплате долга.

Если процесс банкротства предпринимается кредитором, а задолженность не подтверждена судебным решением, заявление также признается необоснованным.

Вся процедура занимает, примерно, полгода в течение, которого должник не может выезжать за границу и заниматься управлением своего имущества.

Минэкономразвития предложило подготовить программу поддержки людей, которые попали в тяжелую ситуацию, в том числе упростить процедуру банкротства. По данным на 2019 год долги по потребительским кредитам увеличились на 1.8 трлн рублей, общий долг около 50 триллионов. Число банкротов юриков за последние годы увеличилось на 40 процентов.

Последствия признания должника несостоятельным

Получив статус банкрота, вместе с ним заявитель приобретает ряд ограничении в своих правах.

К ним относятся:

• Запрет на выезд за границу государства на срок реализации его имущества. Оно подлежит аресту, а арбитражный управляющий организовывает оценочную экспертизу до вынесения судебного решения;

• Прекращается начисление пени и неустоек на остаток долга.

Признавать себя несостоятельным необходимо лишь в крайних случаях, когда складываются сложные условия при выплате задолженности, например, при потере постоянного источника доходов либо появлении существенных затрат.

Кроме того, приобретение статуса несостоятельного лица приводит к ущемлению его интересов, в том числе невозможность заниматься предпринимательством и выезжать за пределы РФ. Кстати и дальнейшее трудоустройство может быть проблематично, особенно на управленческие позиции.

Надо отметить, что объявления лица в суде банкротом отразится на его кредитной истории и в дальнейшем вряд ли какое-либо кредитное учреждение решится предоставить ему заемные средства.

Дополнения и статистика банкротов

Процедура признания банкротами физические лица набирает обороты. В месяц рассматривается около тысячи дел о признании граждан банкротами. Физлица стали намного чаще, чем юридические организации становиться несостоятельными. На сто тысяч человек по России приходится около тридцати банкротов.

По статистике Федресурса с начала 2020 года банкротами стали уже более 22 тысяч человек. И этот показатель в половину превышает данные 2019 года. Больше всего процедура инициировали жители Москвы, в Краснодарском крае, Пермском, Ростовской области число выросло вдвое. Руководитель ЕФРС не исключил и волну банкротных дел на фоне пандемии, подробнее писали в этой статье.

Я уверена, что банкротов было бы намного больше, если бы процесс не стоил приличных денег. Затраты около 200 тысяч. Что много для обычного гражданина, который на нуле. Конечно, объявление себя банкротом решит проблемы, по крайней мере основные, но денег на это не все могут достать. Возможно в будущем процедура станет дешевле и тогда стоит ждать взлета озвученных цифр.

Последние изменения в сфере долговой нагрузки возможно остановят вал закредитованности, хотя бы искусственными методами. Министр экономразвития заявлял в сентябре о проработке программы по снижению банкротного производства физических лиц.

Но тут главное поймать грань когда человек действительно не в состоянии отдавать долги по стечению непреодолимых жизненных трудностей, а когда использует законодательство, чтобы покрывать свои мошеннические действия.

Хоть перспектива стать банкротом довольна привлекательна для тех, кто не хочет выплачивать долги, все же последствий у нее намного больше, чем выгоды. Это в первую очередь опасность потерять имущество и привилегии свободного от долгов человека.

Рады вашим комментариям и личному опыту. Спасибо.