Безлимитные платежи, осуществляемые через банк – удобный способ расчетов между предпринимателями. По закону, если по договору сумма 100000 или выше, надо использовать расчетный счет. Ибо такой лимит установлен нормативами законодательства. Как снять деньги с расчетного счета ИП, обналичив их: насколько сложна процедура, что потребуется? Остановимся подробнее.

Важные нюансы

Когда предпринимателю нужно рассчитаться наличными с партнерами или наемными работниками, он обналичивает деньги:

1. За это учреждение начисляет комиссию. Если средства нужны для зарплаты работникам, комиссия небольшая – 1%, редко больше. Когда ИП преследует иные цели, она достигает 2-3%, смотря какая сумма.

2. Операции выполняются с соблюдением правил организации. Хотя согласно положениям, принятым Центробанком, предпринимателям не обязательно заполнять кассовых документов, процедура упрощена. Впоследствии такая мера может вызвать споры и разбирательства с налоговиками.

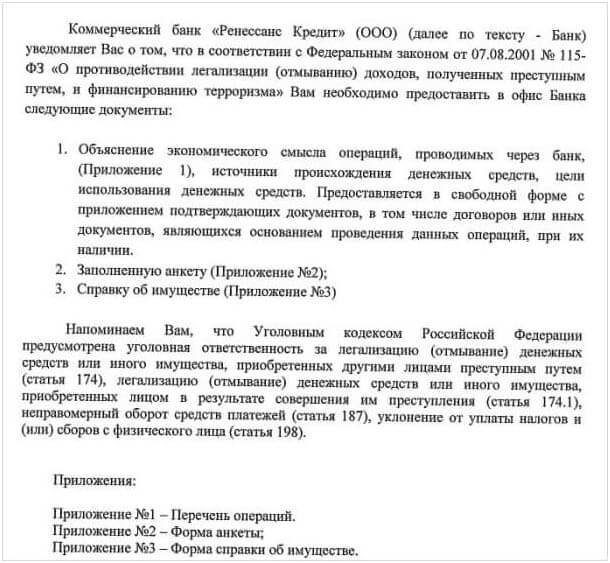

3. Если предприниматель частенько снимает крупные суммы (100000 рублей минимум), банк может попросить его предъявить документальное подтверждение расходов наличности.

Этот контроль обусловлен ФЗ-115, касающийся контроля над легализацией «левых» доходов, получаемых людьми преступным путем.

Для обналичивания денег гражданину достаточно заполнить свою чековую книжку или написать платежное поручение. Там он указывает сумму снятия, валюту и свои данные.

Законодательная база

Свою честно заработанную прибыль юридическое лицо вправе вывести, когда захочет. Это законная и обычная процедура. Главное своевременно платить налоги, также страховые взносы.

Это отражено в:

· письме Минфина РФ №39905 (принято 03.04.05г.);

· письме, написанном Банком России №29-1-2/5603.

Расчетный счет можно использовать для перечисления работникам зарплаты, выплаты аренды, покупку оборудования, оплату услуг с приходящими поставщиками и партнерами. Все расходы – рабочие.

Методы вывода денег

Существует 4 способа обналичивания средств:

1. Наличные через кассу. Предприниматель посещает финансовое учреждение, заполняет там чековую книжку или лист платежного поручения. Ставит внизу печать, а назначением платежа указать: «личные нужды предпринимателя».

Обналичивание платное, с комиссией в 2%, возможно больше. Некоторые юридические лица пытаются сэкономить. Сначала переводят нужную сумму себе, словно рядовому сотруднику. Цель платежа: «Зарплата ИП».

Тогда банк может отказаться выдавать деньги, ведь предпринимателю нельзя выдавать себе зарплату, это незаконно. Придется писать истинную цель.

2. Использование специальной кэш-карты. Она прикреплена к самому расчетному счету. Помогает снимать наличные через банкомат. Зачастую банк назначает комиссии для таких операций или ограничения для снимаемых сумм. Есть плата за период обслуживания. Условия финансовых учреждений разнятся, надо уточнять их у менеджера.

3. Перевести средства на адрес личного банковского вклада. Тогда обходятся без комиссии с налогами. Минус – ожидание. Придется выждать окончание вклада.

При раннем съеме автоматически сгорают проценты. Чтобы осуществлять регулярные перечисления, придется отыскать вклад с подобными условиями.

4. Перевод на карту. Это осуществляется легко через личный кабинет после регистрации пользователя в системе интернет-банка. Не обязательно посещать филиал учреждения, дожидаться очереди и заполнять там документы. Комиссия будет, но меньше – 1%. Когда деньги будут на карте, останется снять их, используя банкомат или оплачивать покупки удаленно, безналичным способом.

Чем отличаются форма ведения бизнеса ИП и ООО, что лучше открывать в начале пути читайте отдельно.

Чтобы избежать уплаты налога, предпринимателю следует зарегистрировать карту, указав собственное имя. Если использовать данные третьего лица, придется выплачивать 13% НДФЛ.

Переводы типа: «расчетный счет – личная карта» законны, однако фин.организация вправе заблокировать счет, если предприниматель будет совершать это постоянно.

Порядок действий снимаем деньги с р/с

Предприниматель выбирает сначала удобный способ среди 4 имеющихся.

Через банк:

1. Потребуются 2 документа: паспорт гражданина и карта (по необходимости). Взяв их, гражданин посещает банк, с которым сотрудничает. Такие услуги предлагает любое финансовое учреждение. Например, Сбербанк.

2. Заполнив там чековую книжку или лист платежного поручения, бизнесмен ставит подпись и свою печать внизу. Сейчас процедура автоматизирована. Оператор заполняет документ самостоятельно по данным, озвученным клиентом. Затем распечатав бумагу, дает проверить, затем расписаться.

3. Кассир выдает всю требуемую сумму.

4. Деньги следует оприходовать, заполнив новый приходно-кассовый ордер.

5. Кассир же заполняет расходник, когда отдает деньги.

Для порядка следует собирать и хранить документы, относящиеся к проводимым денежным операциям, касающимся расчетника.

Например:

· заключенные договора с контрагентами;

· кассовые и товарные чеки;

· платежные поручения;

· счет-фактуры;

· выписки;

· платежная ведомость;

· товарные накладные.

Если подобных бумаг нет, у налоговой будет множество вопросов. Удобно вести журнал, куда заносить наименования и номера всех поступающих документов. А их хранить в специальной папке. Тогда при проверке достаточно предоставить все налоговому инспектору.

Что указывать в поручении

Заработанные предпринимательской деятельностью средства люди вправе тратить как хочется. Включая личные нужды. Иначе теряется смысл работать. Однако, при обналичивании новички теряются, не зная какую цель указывать в заполняемых бумагах. Если некорректно обозначить ее, назначат платить НДФЛ 13%.

Строгих требований там нет. Главное написать правдивую цель используя любые слова.

Допускаемые варианты формулировок:

- на личные нужды;

- доходы предпринимателя;

- личные цели ИП.

Иногда менеджеры банка просят дополнительно указать: «НДС не облагается».

Важно! Не использовать словосочетание: «зарплата предпринимателя» или похожие. Нельзя назначать оплату себе. По закону он – работодатель, сам платит сотрудникам зарплату.

Причина блокировки счета банком

В основном, если сотрудники учреждения подозревают бизнесмена в проведении незаконных обналичиваний. Причем, сумма неважна, бывает блокируют при переводах 50 тысяч. Сердится на саму организацию смысла нет, она работает согласно правилам Центробанка. Лучше разобраться с причиной блокировки.

Сотрудники производят регулярную оценку работы ИП, используя несколько критериев. 130 основных прописаны в содержании Положения №375, выпущенном Банком России. Список там неполный, учреждения вправе дополнять его.

Примеры подозрительных ситуаций:

1. Заказчики переводят крупные суммы, потом ИП переводит их незамедлительно на иные вклады или же обналичивает.

2. Отправители денег – компании, не платящие налоги.

3. Бизнесмен зарегистрировал ИП недавно (прошла неделя), а крупные суммы уже поступают ему.

4. Непонятно, откуда берется прибыль. Оборот большой по счету, но ИП выплачивает работникам и подрядчикам мало, также невелики арендные расходы и коммунальные услуги. Неясно кто работает.

5. В заключенной бизнесменом сделке нет никакого экономического смысла. К примеру, перевел подрядчику 100% суммы, полученной им от заказчика.

6. Предприниматель разбил крупный платеж (600000 или миллион рублей, например) на части. Возможно, он пытается избежать внимания Росфинмониторинга.

Деятельность ИП проверяется, порой движение средств открывает полную картину. После блокировки менеджеры потребуют предъявления объяснений и подтверждающих документов.

С самозанятыми история проще, все деньги они принимают либо наличкой, либо на карту.

Блокировка счета государством

Да, власти также имеют право закрыть р\с предпринимателей. Росфинмониторинг дает такое распоряжение, если имеются подозрения насчет бизнесмена. Например, администрация думает он террорист, связан как-то с продажей незаконных товаров или отмывает деньги. Основанием служит ФЗ-115.

О подозрениях в возможном терроризме предприниматель узнает раньше закрытия. Попасть в список террористов или же экстремистов могут люди, находящиеся пока под следствием, также осужденные. Если им предъявлены определенные статьи УК РФ. Данные о таких людях передаются в систему Росфинмонтиринга, она велит учреждению заблокировать все вклады. На практике подобное редко происходит.

Отмывание денег или укрывательство предпринимателя от налогов происходит чаще. Популярная причина – ИП сначала пополнил счет на 600000 или больше. Такие операции проверяются Росфинмониторингом.

Использовать средства нельзя, пока организация не выяснит, откуда они, также куда будут потрачены предпринимателем. Чтобы остановить ИП, используется блокировка.

Для разбирательств, бизнесмену придется передать документы. После проверки, финансовое учреждение сообщит Росфинмониторингу результаты. Тот вынесет решение: проверять дальше или разблокировать вклад.

Порядок действий при блокировке счета

Основным учреждением, куда следует обратится будет банк.

Именно он осуществляет закрытие:

1. Выяснить причину. Бывает, бизнесмены узнают случайно. Это редкость. Обычно финансовые учреждения своевременно уведомляют клиентов. Высылают им электронные или бумажные письма, звонят.

Разъяснение

В уведомлении видно какие документы предпринимателю следует предоставить для разблокировки. Также причину произошедшего.

2. Собрать бумаги, указанные сотрудниками организации. Могут быть договора (последние), выписки, экземпляры актов, сохранившиеся чеки налогоплательщика и иные документы, касающиеся поступления денег.

Передать собранные комплект в банк. 5 дней менеджеры будут проверять их. Зачастую это решит проблему. Убедившись, что клиент благонадежен и подозрения беспочвенны, банк разблокирует все средства ИП.

3. Если миновало 5 проверочных дней, а менеджеры не позвонили и не выслали письмо, надо посетить банк и написать заявление. Там попросить разъяснить точную причину блокировки и результат проверки.

Звонить, расспрашивать менеджеров устно бесполезно. Рядовые сотрудники обычно не знают подробностей работы финмониторинга. Они могут лишь проконсультировать, показав клиенту как правильно написать заявление. Если ответ требуется срочно, напрямую звонить в отдел финмониторинга.

4. Банк обязан предоставить клиенту письменный или устный ответ по телефону. Почему сохраняется блокировка и как предпринимателю действовать дальше.

Действовать открыто, собрав все запрашиваемые учреждением документы. Скрывать данные или давать умышленно ложную информацию нельзя. После выявления подлога ситуация лишь усложниться.

Что делать, когда банк молчит

Предприниматель, выяснив о блокировке, посетил учреждение. Там потребовали собрать документы и дали список. ИП выполнил это. Менеджеры обещали уведомить его о результатах через неделю. Но прошло больше времени, организация молчит.

Придется написать жалобу и отправить ее в Центробанк. Если там проигнорируют – идти с иском в суд.

Для тех кто хочет до деталей разобраться с блокировками счетов за не сданную вовремя декларацию, советуем почитать следующие документы: Письмо Минфина от 7 июня 2019 года №03-02-07/1/41805 и Письмо Минфина от 14 июня 2019 года №03-02-08/44481.

Было, что блочили счет за декларацию. Сдали на несколько дней позже. Декларацию сдали, но со счетом начались простои, пришлось действовать жестко. Раскопали письма Минфина, в которых говорится что счет должен быть разблокирован не позднее суток после сдачи декларации. Иначе для ФНС возможны штрафы за каждый день пропущенного срока.

Жалоба Центробанку

Можно отправить ее 3 способами:

· по почте, указав региональное подразделение организации или ее центральный офис;

· посетив пункт, где принимают в Центробанке корреспонденцию;

· открыв интернет-приемную учреждения.

Последний вариант самый простой и быстрый.

Перед обращением собрать все накопившиеся документы, подтверждающие действия предпринимателя. Возможно, банк выслал ему отказное уведомление, не указав конкретную причину, почему счет еще блокирован. Или просто игнорирует.

В заявлении клиент пишет:

1. Наименование обслуживающего учреждения. Дату, когда они заключали договор, также номер расчетника.

2. Действия организации – заблокировала вклад, отказалась проводить дальнейшие операции, также запросила документы. Привести список.

3. Свои действия – что собрал бумаги, отнес их менеджеру.

4. Ситуация сейчас – все застопорилось. Время прошло, ответа нет.

5. Нужна помощь – пусть учреждение само займется проблемой и даст указание для разблокировки. Или, изучив ситуацию, разъяснит клиенту причины отказа.

6. Адрес, куда направить ответ – электронную почту.

К заявлению обязательно приложить копии собранных ранее бумаг. Центробанку нужно провести самостоятельное расследование. Ответ придет обязательно.

Суд – последняя инстанция, куда вправе обратится клиент, не дождавшийся реакции Центробанка. Ему нужно собирать все поступающие уведомления, отписки, справки и прочие письма, отправляемые фин.учреждениями, посещенными им раньше.

В иске подробно описать ситуацию, действия свои и ответчика (им будет банк, заблокировавший ранее вклад). Документы станут лучшим материальным подтверждением.

Актуальные изменения и вопрос-ответ

Заключение

Конечно, разбираться стоит, ведь пока счет закрыт, нельзя пользоваться деньгами, находящимися там. Вдобавок, застопорится основная деятельность предпринимателя, если у него нет иных вариантов расчета. Главное – снять подозрения, имеющиеся у учреждения. Для этого действовать открыто, показывая все требуемые бумаги и давая разъяснения. Попасть под удар может каждый, а доказать правоту нашей бюрократической системе порой очень сложно.